ASC FISCO SICURO

COME PROTEGGIAMO LA TUA ASSOCIAZIONE : ASC FISCO SICURO

La protezione dagli errori fiscali- Controlliamo che tu abbia TUTTI i documenti obbligatori per legge;

Controlliamo che TUTTI i documenti siano compilati correttamente;

Ti avvisiamo in anticipo di tutte le scadenze, chiedendoti le informazioni che dovessero ancora mancare per poter provvedere noi stessi ai diversi adempimenti fiscali;

Ti avvisiamo di tutte le novità normative che possono riguardarti, discutendo con te come adeguare le tue procedure;

Regime fiscale più conveniente e forma sociale. Scegliamo insieme a te se aprire o meno la Partita Iva e quale regime fiscale è più adatto alle tue esigenze per ridurre il più possibile i costi fiscali.

Operare col solo codice fiscale o anche con la partita iva?

Con la partita iva, quale regime fiscale utilizzare? Ordinario o agevolato?

La legge 398 del 1991 x fatture e sponsor.

Entrate istituzionali/ commerciali/ decommercializzate. Quando e quali sono esentasse.

Perché il sistema ASC FISCO SICURO è differente:

- Perché avrai a disposizione anche altri consulenti specializzati in ambiti non contabili: legale, marketing, manageriale, amministrativo e finanziario. Perché per essere una No Profit non devi stare attento solo alle questioni contabili ma anche a cosa scrivi sui volantini, sulle ricevute, sul web.

- Perché con il nostro software dedicato allo Sport e al Tempo Libero siamo unici.

- Perché ci ricordiamo le tue scadenze, al tuo posto.

- Perché non solo siamo aggiornati in tempo reale di tutte le novità normative che riguardano le Associazioni.

GUIDE UTILI

Un CHECK UP personalizzato e completo della tua Associazione

In quanto acquirente di ASC FISCO SICURO riceverai di fatto una consulenza ed analisi personalizzata sulla tua particolare Associazione con indicazione di:

– forma associativa preferibile;

– regime fiscale preferibile;

– suggerimenti su come ampliare il numero dei praticanti alle tue attività.

Un Associazionista! in pratica un commercialista per associazione che ti aiuterà ad inquadrare le attività della tua Associazione sotto tutti i profili necessari alla gestione ed ottimizzazione delle tue attività: IVA, IRES, IRAP, INPS, ex ENPALS, VOUCHER, RITENUTA d’ACCONTO, REDDITI DIVERSI, Compensi 10.000, etc.+ gestiamo i lavoratori dipendenti assunti, COMPILAZIONE VERBALI BILANCI – LIBRO SOCI – LIBRO CASSA

Quesiti via mail illimitati: la Garanzia di una Risposta Ma il telefono, si sa, è uno strumento primitivo. Non sempre si riesce a comunicare esattamente quello che si ha in testa e sono semplici i fraintendimenti (SCAPPATE dai professionisti che non vi mettono mai nulla per iscritto!). Per questo, via posta elettronica, potrai farci tutte le domande che vorrai sulla tua Associazione.

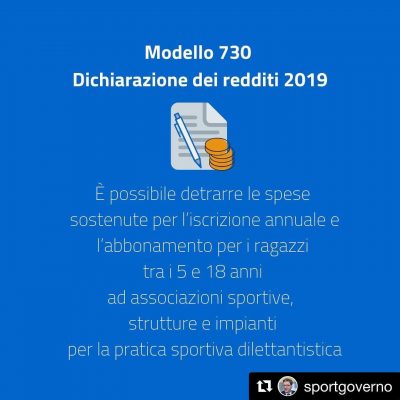

MODELLO 730

Hai figli tra i 5 e i 18 anni che praticano sport?

Con il Modello 730 puoi recuperare una parte dei costi sostenuti per l’iscrizione annuale e l’abbonamento ad associazioni sportive, strutture e impianti destinati alla pratica sportiva dilettantistica.

ℹ Per tutte le informazioni utili consulta il sito delle Agenzie delle Entrate.

ACCERTAMENTO FISCALE DEGLI E.S.D

ASD E SSD NON LUCRATIVE ESONERATE DALL’ IMPOSTA DI BOLLO

ACCERTAMENTO NEI CONFRONTI DEGLI ENTI NON COMMERCIALI

Certificazione Unica 2021 per i compensi sportivi corrisposti nel 2020 da ASD, SSD, EPS

Aggiornamento marzo 2021

Entro quale termine la nostra ASD è tenuta a certificare i compensi sportivi dilettantistici e amministrativo-gestionali erogati ai propri collaboratori nell’anno 2020?

Entro il 16 marzo 2021

Ed entro quale data è tenuta anche a trasmettere tali dati all’Agenzia delle Entrate?

Sempre entro il 16 marzo 2021. Da quest’anno infatti la scadenza di consegna al collaboratore della CU e quella di invio telematico all’Ade, sono state riunificate entrambe al 16 marzo

La nostra ASD, nel 2020, ha corrisposto compensi non solo a collaboratori sportivi e amministrativi inquadrati ai sensi dell’art 67. c. 1 lett m) TUIR, ma anche professionisti e lavoratori autonomi con partita Iva (es. avvocato, commercialista, medico sportivo, ecc.). Quale è il termine l’invio telematico delle CU relative a queste ultime categorie di lavoratori con p.iva?

Le CU relative ai compensi erogati nel 2020 a professionisti e autonomi con p.iva, debbono essere trasmesse entro e non oltre il 31 ottobre 2020. In generale è previsto che il termine più rilassato del 31 ottobre riguardi le certificazioni uniche contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata (730).

La nostra ASD, ha erogato nel 2020 solo compensi sportivi e amministrativi non eccedenti, per ciascun collaboratore, la somma complessiva di euro 10.000. Pertanto, non sono state effettuate ritenute fiscali. Nel nostro caso, dobbiamo effettuare la certificazione entro il 16 marzo, oppure possiamo beneficiare del più ampio termine del 31 ottobre?

Per i compensi in questione è sempre meglio effettuare consegna e trasmissione telematica entro il primo termine (ossia il 16 marzo): ciò deriva dalla natura stessa di tali emolumenti, che pur rientrando tra i redditi “diversi”, sono suscettibili di modificare la tassazione complessiva IRPEF degli altri redditi del percipiente (in particolare quelli esposti nel 730 come i redditi di lavoro dipendente e assimilati) qualora venga superata la soglia esente di euro 10.000. Anche se la ASD richiedente ha erogato nel 2020 un compenso inferiore a tale soglia, tuttavia resta possibile che il collaboratore abbia percepito altri compensi della stessa natura da altre associazioni, società o EPS/federazioni, superando il plafond in questione. Pertanto, si ha sicurezza di agire correttamente solo se si effettuano consegna e trasmissione delle CU sportive entro il 16 marzo.

A quanto ammonta la sanzione per la mancata consegna e/o trasmissione telematica delle CU?

Con riferimento alla trasmissione telematica all’Ade, è prevista l’applicazione di una sanzione pari a 100 euro per ogni singola certificazione omessa, tardiva o errata, con il limite massimo di 50.000 euro. Ad esempio, se una ASD omette l’invio telematico di 10 certificazioni, allora la sanzione sarà pari a mille euro. L’omesso, tardivo, incompleto o infedele rilascio al percipiente della CU è punito, invece, con la sanzione da euro 250,00 a 2.000,00 euro. Pertanto, le CU scontano un duplice sistema sanzionatorio: 100 euro per ogni

CU non trasmessa e una sanzione ulteriore, variabile tra 250 e 2000 euro, per la mancata consegna delle stesse CU ai collaboratori interessati

Che succede se dopo il 16 marzo ci rendiamo conto di aver trasmesso una o più certificazioni errate?

E’ possibile, dopo la trasmissione delle CU, correggerle e rinviarle entro 5 giorni dall’ultima scadenza (che è il 16 marzo come prima precisato) senza incorrere in nessuna sanzione. Quindi le CU già trasmesse possono essere corrette senza incappare in multe, ma il tempo a disposizione per farlo non è molto.

E’ ammesso il ravvedimento operoso per le CU?

Non proprio. E’ prevista una riduzione delle sanzioni qualora, a seguito, di errori, si provveda a ritrasmettere le CU corrette entro 60 giorni dall’ultima scadenza utile ( 16 marzo 2021). In tal caso, le sanzioni sono ridotte di 1/3 e quindi pari ad euro 33,33 per ciascuna CU corretta e rinviata, con il limite massimo che degrada da 50.000 euro per periodo di imposta a 20.000 euro.Ovviamente tali operazioni di correzione e rinvio delle CU sbagliate sono gratuite nei primi 5 gg successivi alla scadenza del 16 marzo, come chiarito nella precedente risposta (6).

La nostra ASD ha deciso di consegnare a ciascun percipiente la CU 2021 (per il 2020) utilizzando un file .doc di nostra elaborazione. Il consulente di fiducia provvederà, poi, nei termini previsti, all’invio telematico all’Ade. E’ corretta questa procedura?

E’ una procedura non opportuna e potrebbe anche generare delle difformità tra ciò che viene consegnato al collaboratore e ciò che viene poi trasmesso all’amministrazione finanziaria. Il percipiente, infatti, deve ricevere una copia perfettamente corrispondente a quella contenuta nei dati inoltrati all’Agenzia, e a tal fine la cosa migliore è utilizzare un software che fa entrambe le cose, ossia redige, stampa e consente sia l’invio all’interessato (generalmente in formato PDF) della CU sia la creazione del file telematico per il Fisco. L’agenzia delle entrate rende, ogni anno, disponibile sul proprio sito istituzionale, un software gratuito che effettua tutte le operazioni sopra indicate (creazione, stampa e produzione del file telematico). Il download può essere effettuato direttamente da tale link: https://www.agenziaentrate.

Il software gratuito dell’Ade, effettua un controllo formale della dichiarazione prima dell’invio? Provvede direttamente anche all’invio telematico?

No,il software si ferma, come ultimo step, alla produzione del file telematico. Attraverso un’altra app, sempre di libero download, è possibile anche verificarne la correttezza https://www.agenziaentrate.

La nostra ASD ha in forza sia collaboratori sportivi che dipendenti. Per ragioni di costo e di organizzazione, riteniamo opportuno predisporre “in house” le CU sportive, servendoci del nostro software amministrativo. lasciando al consulente del lavoro la produzione delle sole CU di lavoro dipendente. E’ possibile effettuare due separati invii delle CU, uno per i compensi sportivi/ autonomi e uno per i dipendenti?

Si, è certamente possibile. Anzi, l’invio separato tra sportivi/autonomi e dipendenti è divenuto ormai usuale perchè consente all’amministrazione interna dell’ente di procedere in autonomia alla produzione delle CU (di cui dispone già dei relativi dati personali e retributivi) senza doverne girare le risultanze grezze al consulente esterno, con conseguente risparmio di lavoro e di spesa ma anche con un maggior rispetto della privacy dal momento che si evitano trattamenti informatici non strettamente necessari .Tutti i software CU, compreso quello gratuito dell’Ade, consentono di optare per l’invio separato.

Nel 2020 abbiamo pagato sia collaboratori sportivi che professionisti con partita iva. Possiamo trasmettere telematicamente le CU degli sportivi entro il 16 marzo, provvedendo con un successivo e distinto invio per le CU relative agli autonomi?

Si, è possibile, ricordandosi però delle due distinte scadenze di invio, 16 marzo e 31 ottobre

Ma è realmente così semplice produrre le CU sportive? Quando l’assistenza di un consulente diventa indispensabile?

In genere l’auto-redazione delle CU sportive è semplice, ciò non vuol dire che lo sia in tutti i casi. Le CU dei collaboratori che nel 2020 non hanno superato il plafond esentasse di 10.000 euro sono davvero molto facili da compilare in quanto si limitano ad una anagrafica e alla mera indicazione della somma erogata che, non costituendo reddito, è altresì esente da ritenute. Questo è il caso in assoluto più diffuso nel mondo sportivo dilettantistico. Le cose si complicano quando il compenso erogato supera la soglia esente ma resta entro l’ammontare complessivo di euro 30.658,28 (€ 10.000 euro esenti + € 20.658,28 soggetti a tassazione separata a titolo d’imposta). In tale ipotesi bisogna indicare nella CU il compenso lordo complessivo, la quota esente (10.000 euro) e le ritenute erariali secche (23%), regionali e comunali a titolo di imposta. Ulteriore complessità si genera se il compenso supera tale ultima soglia, poiché la quota eccedente diviene reddito ai fini IRPEF e quiindi assoggettata a ritenute d’acconto, sia erariali che locali. In tali ultimi casi, certamente è preferibile che il redattore delle CU, se non esperto, si faccia assistere da un professionista. Quest’ultimo diviene, tuttavia, indispensabile laddove l’associazione non disponga o non sia in grado di gestire la trasmissione telematica della dichiarazione, per il tramite dei canali Entratel o Fisconline.

Per esigenze di semplificazione, la nostra ASD eroga ai propri istruttori una diaria sportiva dilettantistica forfettaria che comprende, oltre al compenso vero e proprio, anche il rimborso delle spese di trasporto, vitto, alloggio, ecc. Apprendiamo che questi ultimi emolumenti potrebbero essere non indicati nella CU, dal momento che costituiscono un mero rimborso di spese vive. Come dobbiamo comportarci in sede di redazione delle certificazioni uniche?

Le istruzioni dell’Ade prevedono che – relativamente ai compensi di cui all’art. 67, comma 1, lettera m), del TUIR (indennità di trasferta, rimborsi forfetari di spesa, premi e compensi erogati nell’esercizio diretto di attività sportive dilettantistiche) – non vanno indicati in CU i rimborsi per spese documentate relative al vitto, all’alloggio, al viaggio e al trasporto sostenute per prestazioni effettuate fuori dal territorio comunale ove risiede il collaboratore sportivo. Pertanto, se l’associazione, durante il 2020, ha rimborsato analiticamente (ossia con il metodo del piè di lista) le spese documentate relative al vitto, all’alloggio, al viaggio e al trasporto dei propri istruttori , tali somme, non debbono essere dichiarate in CU. Se, al contrario, la ASD ha scelto, anche per esigenze di massima semplificazione amministrativa, di conglobare tali rimborsi nei compensi, evitando così le complicazioni del piè di lista, le somme non potranno più essere distinte ai fini dichiarativi e se ne dovrà procedere all’indicazione integrale in CU.

Abbiamo redatto le CU con il software ministeriale e le abbiamo stampate in PDF. Come trasmetterle adesso agli interessati? E’ necessaria la consegna nelle mani di ciascuno, con relativa firma per ricevuta, oppure possiamo inviarle per email?

Il sistema più utilizzato per l’invio delle Cu ai collaboratori è quella di trasmetterla per email, in PDF con apposizione della firma in formato gif (o similari) del legale rappresentante. Di questo sistema, c’è, tuttavia, una versione più precisa, affidabile e altrettanto economica e veloce. Essa consiste nell’inviare le CU dalla PEC dell’associazione a quella del collaboratore, in formato PDF al quale sia apposta la firma digitale certificata del L.R.. Tale più recente versione, consente di dare certezza definitiva sia all’invio del documento (equivalente ad una lettera raccomandata) sia alla firma. Sfortunatamente, molti collaboratori non hanno la PEC il cui possesso non riveste ancora carattere obbligatorio per i privati cittadini. Quindi una gran parte delle CU, al pari di ogni altro documento, è, per evidenza di fatti, ancora veicolata tramite mail ordinaria. Che tuttavia è sostanzialmente accettata come prova dall’amministrazione finanziaria. La consegna a mano, infine, appare il sistema peggiore per procedere alla distribuzione delle CU. Essa comporta un aggravio di costi e di tempo sia per l’associazione che per i collaboratori, senza fornire alcuna prova ferrea dell’avvenuta consegna. Basti osservare, che la firma per accettazione da parte dell’interessato – prova della materiale consegna del documento, richiederebbe una perizia calligrafica giurata per divenire incontestabile. D’altro canto, al collaboratore che esiga, in termini ultronei, la prova definitiva dell’invio della CU, basterà fornirgli la ricevuta telematica dell’avvenuta trasmissione all’Ade. Ed il collaboratore ha sempre facoltà di verificarne l’acquisizione sulla propria dichiarazione precompilata resa disponibile a ogni contribuente dall’Ade.

Dovendo certificare compensi ad un istruttore che ha superato il plafond esente di 10.000 euro nel 2020, la nostra associazione deve anche fare il 770?

Sì, se l’associazione era obbligata ad effettuare le ritenute sulle somme superiori al plafond, è necessario anche che ne documenti i versamenti a mezzo 770, la cui scadenza è tuttavia prevista al 31 ottobre p.v.

l contrario, un’associazione che ha corrisposto solo compensi sportivi dilettantistici al di sotto dei diecimila euro, non è tenuta alla redazione e invio del 770?

Per le prestazioni occasionali di lavoro autonomo rese da privati, fuori dall’esercizio di arte, impresa o professione (ossia senza partita iva), si usa il medesimo prospetto della certificazione unica utilizzato per i compensi sportivi dilettantistici: quello di lavoro autonomo e redditi diversi. Come per quest’ultimi, anche per la collaborazione occasionale, il termine di consegna e trasmissione della CU è il 16 marzo (e non il 31 ottobre). Infatti la collaborazione occasionale è un reddito dichiarabile con il 730, quindi non può beneficiare del maggior termine previsto per professionisti ed autonomi con p.iva. In sede di redazione della CU, si utilizzerà il codice M anzichè il codice N e si evidenzierà sia la somma lorda imponibile che la relativa ritenuta senza franchigie o esenzioni di alcun genere. Di conseguenza, sarà necessario, provvedere anche alla trasmissione del 770